در راستای شفافیت و توسعه عدالت استانی، وزارت اقتصاد گزارش ارقام نسبت تسهیلات به سپرده بانکهای تجاری دولتی، بانکهای تخصصی دولتی، بانکهای خصوصی شده، بانکهای خصوصی و مؤسسات اعتباری را به تفکیک تا پایان تیرماه سالجاری منتشر کرد.

تاریخ انتشاردوشنبه ۱۰ آبان ۱۴۰۰ - ۱۱:۲۲

از سوی وزارت اقتصاد صورت گرفت؛

انتشار نسبت تسهیلات به سپرده به تفکیک استان و نوع بانک

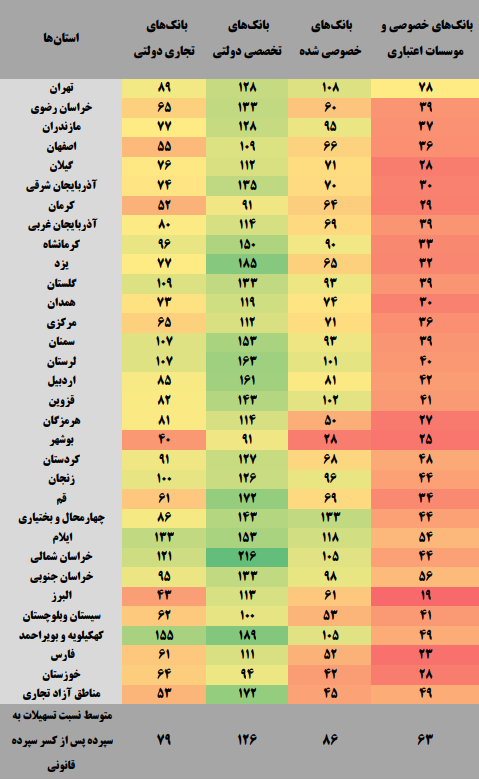

متوسط نسبت تسهیلات به سپرده پس از کسر سپرده قانونی بانکهای تخصصی دولتی معادل 126 درصد است.

این شاخص در بانکهای تجاری دولتی معادل 79 درصد و در بانک های خصوصی شده معادل 86 درصد بوده است.

در این گزارش که بهمنظور سیاستگذاری بهتر و ارتقای شفافیت و عدالت منتشر شده آمده: از سال 1385 بانک مرکزی بهصورت ماهانه میزان مانده تسهیلات و مانده سپردههای «کل شبکه بانکی» را به تفکیک استان منتشر میکند، اما وجه تمایز این گزارش نسبت به دادههای منتشره توسط بانک مرکزی، انتشار نسبت تسهیلات به سپرده به تفکیک بانکهای تجاری دولتی، تخصصی دولتی، خصوصی شده، خصوصی و موسسات اعتباری غیربانکی است که این امکان را به آحاد مردم و کارشناسان اقتصادی میدهد، بتوانند یکی از جنبههای الگوی پرداخت تسهیلات بانکهای مختلف را بررسی و ارزیابی کنند.

این گزارش میافزاید: البته این شاخص به تنهایی نمیتواند، ملاک ارزیابی توازن و عدالت در پرداخت تسهیلات باشد چرا که این امکان وجود دارد، به هر دلیلی از جمله اینکه دفتر شرکت در شهری غیر از شهری که شرکت تولیدی فعالیت دارد، افتتاح حساب کرده باشد ولی تسهیلات در شهر محل فعالیت شرکت مصرف شود؛ در چنین شرایطی نسبت تسهیلات به سپرده استان محل فعالیت شرکت پایین خواهد بود، درحالی که در واقعیت استان محل مصرف تسهیلات از مزایای آن بهرهمند شده است.

در این گزارش میخوانیم: اشکال دیگر این نسبت این است که اگر تسهیلات بانک به مرحله تملیک وثائق برسد، منابع تخصیص داده شده به آن تسهیلات از سرفصل تسهیلات خارج شده و در نسبت فوق الذکر گزارش نمیشود، درحالی که قبلا بانک معادل آن تسهیلات را پرداخت کرده است.

همچنین اشکال دیگر نسبت تسهیلات به سپرده که باید محققان در استفاده از این نسبت، به آن توجه کنند، دخیل بودن کیفیت تسهیلات و ذخیره مطالبات مشکوک الوصول در صورت نسبت تسهیلات به سپرده است؛ یعنی اگر بانکی تسهیلات مشکوک الوصول داشته باشد که در برخی موارد باید معادل 100 درصد ارزش آن را ذخیرهگیری کند، تسهیلات پرداخت شده در نسبت تسهیلات به سپرده گزارش نمیشود، درحالی که چنین تسهیلاتی پرداخت شده است.

گزارش منتشره از سوی وزارت اقتصاد در عین حال تصریح میکند: با این همه، با توجه به اینکه این اشکالات در نسبت گزارش شده برای همه بانکها احتمالاً یکسان است، تفاوت نسبت فوق الذکر، در بانکهای مختلف میتواند، حاوی نکاتی برای پژوهشگران اقتصادی و آحاد مردم به عنوان ناظر عمومی باشد.

این گزارش در ادامه، متوسط نسبت تسهیلات به سپرده پس از کسر سپرده قانونی در بانکهای خصوصی و مؤسسات اعتباری غیربانکی را معادل 63 درصد و پایینتر از نسبت تسهیلات به سپرده بانکهای دیگر اعلام میدارد.

این گزارش با اعلام اینکه متوسط نسبت تسهیلات به سپرده پس از کسر سپرده قانونی بانکهای تخصصی دولتی معادل 126 درصد بوده، میافزاید: این یعنی مقدار مانده تسهیلات بیش از معادل مانده ارزش سپردههاست که به این دلیل است که بانکهای تخصصی دولتی از خطوط اعتباری، منابع صندوق توسعه ملی و سرمایه بیشتری در مقایسه با سایر بانکها برخوردار بودهاند و به اتکای منابعی غیر از سپردهها اقدام به پرداخت تسهیلات کردهاند.

جدول مربوط به شاخص "نسبت تسهیلات به مانده سپرده پس از کسر سپرده قانونی- تیرماه 1400" بانکهای کشور را اینجا مشاهده نمایید.

در جدول مذکور بانکهای دولتی تجاری عبارت از بانک ملی، سپه و پست بانک هستند.

بانکهای تخصصی دولتی نیز شامل بانک مسکن، کشاورزی، صنعت و معدن، توسعه صادرات و توسعه تعاون میشوند.

بانکهای صادرات، تجارت، ملت و رفاه کارگران ذیل "بانکهای خصوصی شده" قرار گرفتهاند.

همچنین، بانکهای خصوصی و مؤسسات اعتباری شامل کارآفرین، سامان، اقتصاد نوین، پارسیان، پاسارگاد، سرمایه، سینا، آینده، دی، انصار، شهر، گردشگری، ایران زمین، قرض الحسنه مهر، قرض الحسنه رسالت، خاورمیانه، ایران و ونزوئلا، قوامین، مؤسسه اعتباری توسعه، مؤسسه اعتباری کوثر و مؤسسه اعتباری ملل هستند.

در این جدول رنگ سبز نشانگر نسبت تسهیلات به سپرده بالاتر و رنگ قرمز نشانگر نسبت تسهیلات به سپرده پایینتر است.

انتهای پیام/.

https://asrgomrok.ir/vdcf.ydyiw6dvvgiaw.html